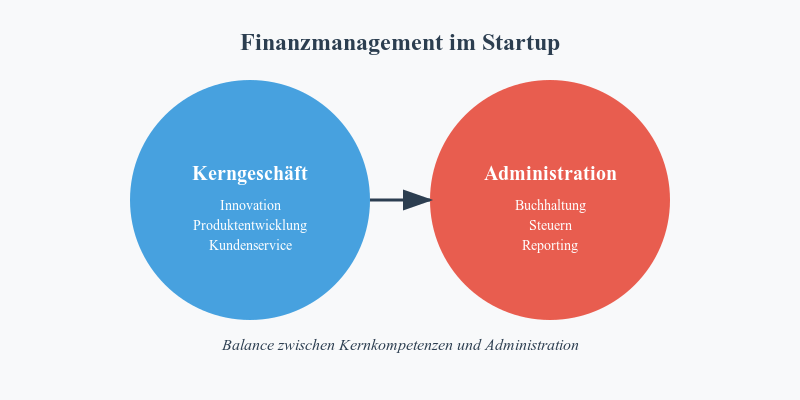

Die administrative Verwaltung der Finanzen stellt für viele Jungunternehmen eine besondere Herausforderung dar. Während sich Gründer auf ihre Kernkompetenzen und innovative Geschäftsideen konzentrieren möchten, bindet die Finanzadministration wertvolle Ressourcen. Diese umfasst sämtliche nicht-wertschöpfenden Tätigkeiten der finanziellen Unternehmensführung – von der Kontoführung bis zur Steuererklärung.

Besonders gravierend ist der Mangel an betriebswirtschaftlicher Expertise bei technisch orientierten Gründern. Naturwissenschaftler, Informatiker oder Ingenieure sehen sich plötzlich mit komplexen kaufmännischen Aufgaben konfrontiert. Sie müssen Bankkonten einrichten, Buchhaltungssysteme implementieren und sich mit Steuerberatern abstimmen. Diese administrativen Pflichten kosten nicht nur Zeit, sondern bergen auch Fehlerrisiken.

Ein professionelles Finanzmanagement ist jedoch unverzichtbar für den nachhaltigen Unternehmenserfolg. Es bildet die Grundlage für fundierte Geschäftsentscheidungen und ermöglicht die effiziente Steuerung der verfügbaren Mittel. Eine durchdachte Finanzstrategie unterstützt Startups dabei, ihre begrenzten Ressourcen optimal einzusetzen und sich auf ihre eigentliche Wertschöpfung zu fokussieren.

Kernbereiche des Finanzmanagements

Das finanzielle Ökosystem eines Startups erstreckt sich über fünf zentrale Handlungsfelder. Der Zahlungsverkehr bildet dabei das Fundament: Hier geht es um die Abwicklung sämtlicher Ein- und Auszahlungen über verschiedene Bankkonten und Zahlungsdienstleister.

Die systematische Erfassung und Dokumentation aller Geschäftsvorfälle in der Buchhaltung ermöglichen einen strukturierten Überblick über die Vermögens- und Ertragslage. Das Controlling, also die zahlenmäßige Planung und Steuerung des Unternehmens, baut auf diesen Daten auf. Es liefert wichtige Kennzahlen zur Unternehmenssteuerung und unterstützt bei der Entscheidungsfindung.

Die regelmäßige Berichterstattung an Investoren, Gesellschafter und andere Interessengruppen – das sogenannte Reporting – gehört zu den unverzichtbaren Pflichten der Geschäftsführung. Parallel dazu erfordert die steuerliche Compliance besondere Aufmerksamkeit: Von der monatlichen Umsatzsteuervoranmeldung bis zum Jahresabschluss müssen zahlreiche Fristen und Vorschriften beachtet werden.

Besondere Ereignisse wie Finanzierungsrunden oder die Aufnahme von Krediten stellen zusätzliche Anforderungen an das Finanzmanagement. Sie erfordern eine sorgfältige Vorbereitung der Unterlagen sowie intensive Abstimmungen mit Kapitalgebern, Banken und Beratern.

Digitalisierung der Finanzprozesse

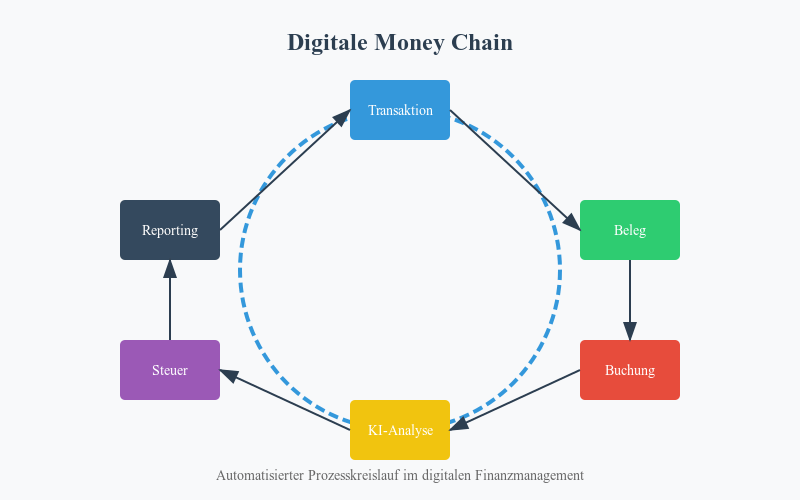

Der digitale Wandel revolutioniert die Finanzadministration durch die nahtlose Verknüpfung aller Geschäftsvorfälle in einer sogenannten „Money Chain“. Ein Beispiel verdeutlicht dies: Bei einer Geschäftsreise löst die Bezahlung des Hotels per Kreditkarte automatisch eine Kette von Prozessen aus. Die Transaktion wird erfasst, der digitale Beleg zugeordnet und die Buchung kategorisiert.

Moderne Software-Lösungen ermöglichen die Integration verschiedener Zahlungsdienstleister wie PayPal oder Stripe. Dies vereinfacht nicht nur den Zahlungsverkehr, sondern schafft auch die Basis für ein automatisiertes Controlling. Künstliche Intelligenz unterstützt dabei, Ausgaben zu klassifizieren und steuerlich relevante Informationen zu extrahieren.

Besonders kleinen und mittleren Unternehmen eröffnet die Digitalisierung neue Möglichkeiten für ein professionelles Finanzmanagement. Statt auf monatliche Auswertungen zu warten, können Sie jederzeit den aktuellen Geschäftsverlauf analysieren. Die Software vergleicht automatisch die Ist-Zahlen mit den Planwerten und identifiziert Abweichungen. Diese Transparenz bildet die Grundlage für schnelle, fundierte Entscheidungen – ohne aufwendige manuelle Datenaufbereitung.

Die digitale Transformation ermöglicht zudem die direkte Anbindung an Steuerberater und andere Dienstleister. Belege müssen nicht mehr physisch übermittelt werden, sondern stehen allen Beteiligten unmittelbar zur Verfügung. Dies beschleunigt Prozesse und minimiert Fehlerquellen.

Optimierung durch kaufmännische Komplettlösungen

Integrierte Softwarelösungen standardisieren die gesamte Finanzverwaltung eines Unternehmens. Diese Standardisierung beginnt bei der automatischen Verarbeitung von Eingangsrechnungen und reicht bis zur Erstellung des Jahresabschlusses. Anstelle individueller Sonderprozesse etablieren Sie einheitliche Abläufe, die sich bereits in der Praxis bewährt haben.

Künstliche Intelligenz übernimmt dabei die Analyse von Geschäftsvorfällen und erkennt Muster in den Finanzdaten. Das System lernt beispielsweise, wiederkehrende Transaktionen korrekt zuzuordnen und kategorisiert neue Belege automatisch. Auf Basis historischer Daten können zudem Prognosen für die künftige Geschäftsentwicklung erstellt werden.

Die Automatisierung reduziert den manuellen Aufwand in der Finanzadministration erheblich. Statt Belege händisch zu erfassen und Buchungen einzeln vorzunehmen, konzentrieren sich Ihre Mitarbeiter auf die Kontrolle und Steuerung der Prozesse. Die Software übernimmt repetitive Aufgaben wie das Abgleichen von Kontoauszügen oder die Vorbereitung von Umsatzsteuervoranmeldungen.

Kaufmännische Komplettlösungen für KMU bieten zudem vordefinierte Schnittstellen zu gängigen Systemen wie Online-Banking, Zahlungsdienstleistern oder der Finanzverwaltung. Diese technische Integration verhindert Medienbrüche und gewährleistet einen durchgängigen Informationsfluss – von der ersten Buchung bis zur finalen Bilanz.

Erfolgsfaktoren für ein effizientes Finanzmanagement

Der Aufbau finanzieller Expertise ist für Gründer unverzichtbar, auch wenn sie ihre Prozesse weitgehend automatisieren. Ein grundlegendes Verständnis für betriebswirtschaftliche Zusammenhänge ermöglicht es Ihnen, die richtigen Werkzeuge auszuwählen und deren Ergebnisse korrekt zu interpretieren.

Die kontinuierliche Überwachung der Liquidität – also der verfügbaren Geldmittel – entscheidet über das Überleben junger Unternehmen. Besonders wichtig sind dabei zwei Kennzahlen: Die „Runway“ bezeichnet den Zeitraum, den Sie mit den aktuellen Mitteln noch überbrücken können. Die „Burn Rate“ zeigt an, wie schnell Ihr Unternehmen Kapital verbraucht.

Der Chief Financial Officer (CFO) fungiert als strategischer Navigator durch die Finanzlandschaft. Seine Aufgabe ist nicht die operative Durchführung der Finanzadministration, sondern die Analyse der Daten und die Vorbereitung zukunftsweisender Entscheidungen. Moderne Softwarelösungen unterstützen Sie dabei, indem sie relevante Informationen in Echtzeit bereitstellen.

Die Geschwindigkeit der Entscheidungsprozesse spielt eine zentrale Rolle im Wettbewerb. Ein digitalisiertes Finanzmanagement liefert Ihnen die notwendigen Daten unmittelbar – ohne die übliche Verzögerung durch manuelle Aufbereitungen oder monatliche Auswertungen.